● 当iphone4深陷“天线门”时,人们才发现,原来手机天线这个不起眼的元件是如此的重要。由于行业规模偏小,天线行业较少受投资者关注,但根据我们的模型估计:2012-2014年全球手机天线出货量的年均复合增速为26.7%,到2014年,全球手机天线市场容量达到60亿支,市场规模超过100亿人民币,40%左右的毛利率水平在整个手机零部件行业中也相对较高。伴随下游手机制造格局变化和全球产能转移,国内手机天线厂商将受益明显。所以,我们认为手机天线行业是值得深入研究的。

● 行业需求状况:下游需求旺盛,驱动力包括基数增长、一机多线、用户体验三个方面。具体的讲,下游需求驱动来自三个方面:下游手机行业特别是智能手机行业的快速增长;一机多线成趋势,带动手机天线较下游基数倍数增长;强调用户体验下带来的终端天线需求的增加。

● 行业盈利能力:高毛利率水平可维持。手机天线行业较高的毛利率水平是由行业壁垒高(下游供应商认证壁垒)、占整机成本低(1%左右)、以及手机天线定制化与非标准化的特点决定的。信维通信的高毛利率水平(11年66.4%)还跟下游客户结构有关,随着今年产能瓶颈得到逐步解决,预计未来毛利率水平会稳中有降,行业另一龙头硕贝德的毛利率水平(11年36.2%)则能比较好的代表行业的综合毛利率。即便如此,40%左右的毛利率在整个手机零部件行业中也算比较高,而且我们预计这样的毛利率在未来一段时间还可以维持。

● 行业竞争格局:下游手机制造格局变化有利于国内天线厂商。随着全球手机产能不断向国内转移,手机制造大国(11年占全球出货量的70.6%)与手机天线制造小国(11年没有进全球前五的厂商)的不匹配性将逐步得到改善,以信维通信、硕贝德等为代表的国内手机天线厂商迅速崛起,全球市占率也不断提高。特别是信维通信在今年年初拟用1.98亿元收购Laird (北京)100%的股权,未来全球手机天线竞争格局将发生显著变化。

● 建议重点跟踪信维通信和硕贝德。暂不考虑收购Laird(北京)带来的业绩影响,我们预测信维通信2012-2014年营业总收入分别为2.69亿、4.20亿、6.28 亿;归属于母公司所有者的净利润分别为1.07亿元、1.45亿、1.89亿元;对应EPS 分别为0.81元、1.09元和1.42元。硕贝德公司已过会还未上市,我们暂不给出盈利预测。

1. 投资逻辑 3

1.1. 行业驱动力:基数增长、一机多线、用户体验 3

1.2. 行业盈利能力:高毛利率水平可维持 ................3

1.3. 行业竞争格局:下游手机制造格局变化利于国内天线厂商。 3

1.4. 信维通信:大客户开拓再获突破,跻身行业第一梯队 ............3

1.5. 硕贝德:研发实力强,坚持大客户开发策略 ....4

1.6. 风险提示 .4

2. 行业驱动力:基数增长、一机多线、用户体验 ...........5

2.1. 基数增长:智能手机出货量高速增长 ................5

2.1.1. 手机是移动终端天线的主要应用领域 ....5

2.1.2. 智能手机仍处在高速增长期 ....................5

2.1.3. 中国将成为最大智能手机市场 ................6

2.2. 多天线配臵成趋势,使手机天线增速高于手机整机增速 ........6

2.3. 用户体验拉动终端天线需求................................7

2.4. 未来三年手机天线出货量CAGR26.7%,市场规模破百亿 .....8

3. 行业高毛利率水平可维持 ..............................................9

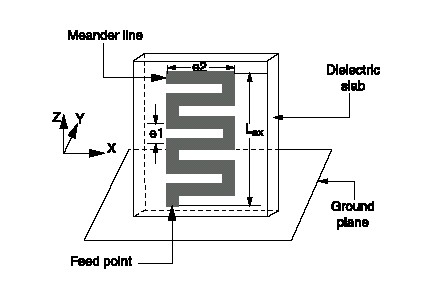

3.1. 行业壁垒高——从苹果“天线门”讲起 ............9

3.2. 手机天线占整机成本的比例低,有一定的议价能力 .10

3.3. 产品定制化和非标准化带来高毛利率 .............. 11

4. 下游手机制造格局变化有利于国内天线厂商 .............12

4.1. 手机天线厂商客户制胜——兼看Laird天线业务发展 ...........12

4.2. 目前移动终端产业链不断向国内转移 ..............12

4.3. 竞争格局全扫描:国内手机天线厂商的市占率不断提高 ......13

5. 信维通信:大客户开拓获突破,跻身行业第一梯队 .15

5.1. 公司基本情况 ....................................................15

5.2. 大客户开拓进展显著 .........................................15

5.3. 天线

连接器和LDS

天线将成公司新的盈利增长点 ...16

5.3.1. 天线连接器客户协同效应明显 ..............16

5.3.2. LDS天线2012年逐步投产 ...................17

5.4. 收购Laird(北京)跻身行业第一梯队 ........18

5.4.1. 三个收获 ................................................19

5.4.2. 两点影响 ................................................19

5.5. 盈利和估值 ........................................................20

5.5.1. 2011年业绩略低于预期 .........................20

5.5.2. 盈利预测 ................................................20

6. 硕贝德:研发实力强,坚持大客户开发策略 .............23

6.1. 公司基本情况 ....................................................23

6.2. 坚持大客户开发策略 .........................................24

6.3. 公司研发实力较强 ............................................24

7. 风险提示 ...........26

7.1. 手机天线数量有一定的饱和值..........................26

7.2. 定价方式改变带来的价格下降..........................26

温馨提示:本站不提供资料文件下载,仅提供文件名称查询,如有疑问请联系我们。

粤公网安备 44030902003195号

粤公网安备 44030902003195号